العقار والقروض الشخصية يستحوذان على 43 ٪ من التمويلات

1.6 تريليون سيولة مصرفية لا تواكب توجهات الاقتصاد

كشف مسح أجراه «البيان الاقتصادي» على بيانات المصرف المركزي منذ بداية العام عن زيادة تاريخية في سيولة القطاع المصرفي وصلت إلى 1.645 تريليون درهم في يونيو، لكنها لا تواكب توجهات الاقتصاد والأجندة الوطنية بسبب اشتراطات المصارف التي تحول دون التوسع في عمليات التمويل.

ورغم التوقعات التي سادت عقب خفض المصرف المركزي أسعار الفائدة مرتين خلال الشهرين الماضيين بأن ذلك سوف يسهم في إنعاش التمويل، إلا أن البيانات أظهرت أن أغسطس كان أقل شهر خلال 3 سنوات نمواً في معدلات الإقراض، حيث زاد بمقدار 2.6 مليار درهم فقط مقارنة بـ9.9 مليارات للشهر نفسه العام الماضي.

ورأى خبراء أن البنوك لا تتجاوب، بالقدر الكافي، مع قرارات المركزي بخفض الفائدة، ولم تعلن حتى الآن عن أسعار فائدة مقبولة. وأكدوا أن غالبية القطاعات ما زالت تتعطش للتمويل، مطالبين البنوك بالتعجيل بخفض الفائدة وتخفيف شروط الإقراض وتمويل كافة القطاعات من دون تمييز.

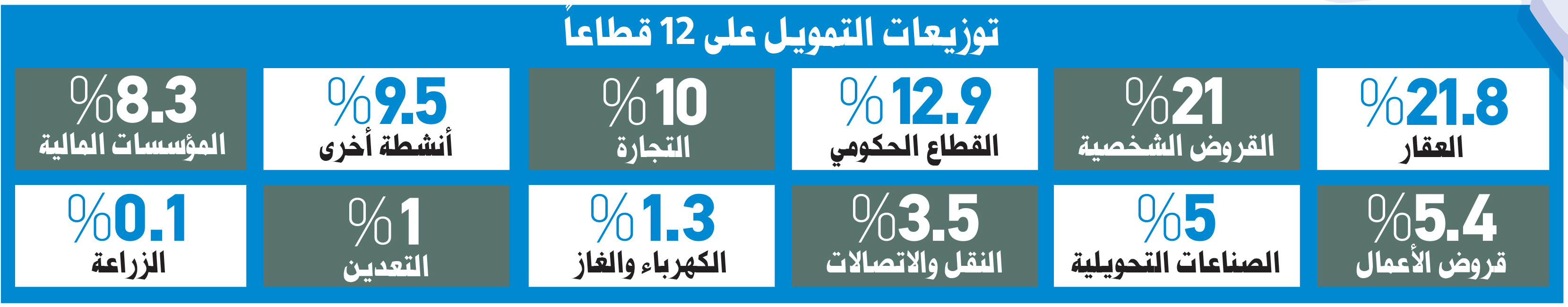

وأظهر المسح أن قطاعات، مثل العقار والقروض الشخصية، تستحوذ على النسبة الأكبر من التمويلات، لكن تبقى قطاعات أخرى تتصدر أولويات الأجندة الوطنية، مثل القطاع الصناعي والمشروعات الصغيرة والمتوسطة والتعدين والمحاجر والزراعة، التي تعاني شحاً في التمويل.

وكشفت خريطة الإقراض عن مؤشرات مهمة، أولها أن قطاع العقارات يحتل المرتبة الأولى بإجمالي 336 مليار درهم منذ بداية العام بحصة 21.8%، وتأتي القروض الشخصية في المرتبة الثانية بحجم 327 ملياراً بنسبة 21%، ليستحوذ القطاعان على 43% من التمويلات، بينما تتوزع النسبة المتبقية على 10 قطاعات.

وأكد خبراء على عدم القلق من محدودية الإقراض خلال الشهر الأول والثاني لتطبيق قراري خفض الفائدة، معربين عن ثقتهم بأن البنوك ستتنافس خلال الربع الأخير من العام على طرح أسعار فائدة منخفضة قد تكون غير مسبوقة، وأن البنوك مقبلة على ضخ سيولة كبيرة ستعطي دفعة قوية للاستثمار.

لمتابعة التفاصيل اقرأ أيضاً: