يُـعـطي ترشيح أعضاء جدد لمجلس الاحتياطي الفيدرالي الأمريكي الفرصة للأمريكيين ــ والكونغرس الأمريكي ــ للتأمل بأداء أهم بنك مركزي في العالم وإلى أين يتجه.

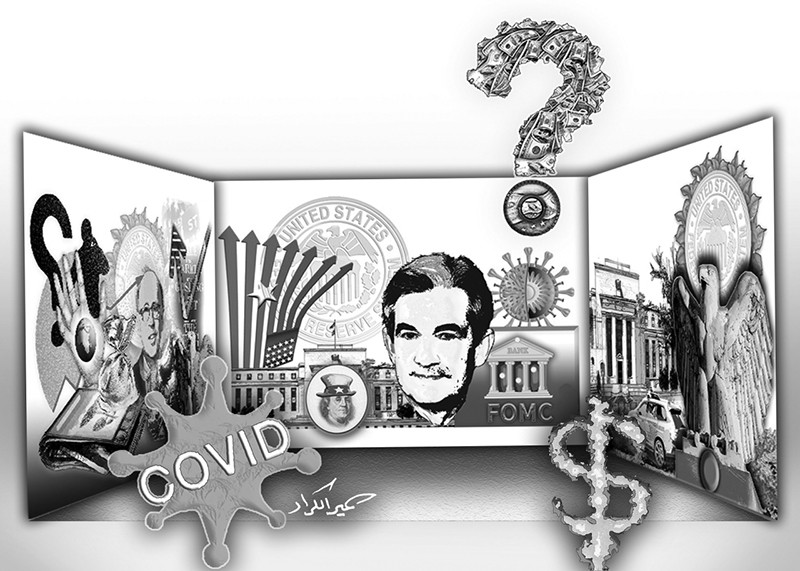

السؤال الواضح الذي يجب أن يُـطرح أولاً هو كيف نَسَـفَ بنك الاحتياطي الفيدرالي تفويضه الرئيس، الذي يتمثل بضمان استقرار الأسعار. إن تعامل بنك الاحتياطي الفيدرالي مع التضخم اليوم أنه مفاجأة تامة لهو دليل يشير إلى فشل جوهري. ومن المؤكد أن هناك حاجة إلى بعض التحليل والبحث في الذات المؤسسية.

ولكن في حين تتصدر سياسات أسعار الفائدة عناوين الأخبار الرئيسة، فإن الاحتياطي الفيدرالي يُـعَـد الهيئة الأكثر أهمية في ما يتصل بالتنظيم المالي. يدور سؤال مهم آخر إذن بشان ما إذا كان البنك ليستفيد من قوته الهائلة في تعزيز السياسات المناخية والاجتماعية.

وقبل أن نفكر إلى أين يتجه تنظيم الاحتياطي الفيدرالي أو إلى أين ينبغي توجيهه، يتعين علينا أن نضع في الحسبان أولاً فشل الاحتياطي الفيدرالي الأكبر.

حينما وصلت الجائحة في أوائل عام 2020، تبرأ الاحتياطي الفيدرالي من وعده في عام 2008 بعدم السماح بحدوث أمر كهذا «مرة أخرى أبداً»، متدخلاً هذه المرة على نطاق أوسع. في شهر مارس/ آذار من ذلك العام، أثبتت البنوك المصرح لها بشراء وبيع أدوات الدين الحكومية عجزها عن التوسط في سوق سندات الخزانة الأمريكية العادية. ولهذا، عمل الاحتياطي الفيدرالي على دعم السوق. دأب المنتقدون على الإشارة إلى مشكلات تتعلق بقواعد السيولة التي يطبقها الاحتياطي الفيدرالي، وكان إصلاح هذه الأسواق ليحدث بشكل سلس بسيط، ولكن الإصلاحات الواضحة تلاشت. في وقت لاحق، حدث اندفاع إلى استرداد الأموال من صناديق أسواق المال. ومرة أخرى، أنقذ الاحتياطي الفيدرالي صناديق أسواق المال. لا شيء يسهل إصلاحه أكثر من الاندفاع لاسترداد الأموال من صناديق أسواق المال، ولكن الإصلاح لم يحدث قَـط.

قام الاحتياطي الفيدرالي أيضاً بتمويل إصدارات جديدة من السندات البلدية ودعم أسعار سندات الشركات، مقدماً بشكل أساسي ضمانة «مهما كلف الأمر». في عام 2008، رفض بنك الاحتياطي الفيدرالي الأمريكي ووزارة الخزانة فكرة رفع سعر السوق لكل الرهون العقارية في إطار برنامج إغاثة الأصول المتعثرة. ولكن في عام 2020، أنشأت «سياسة باول» أرضية واضحة لأسعار سندات الشركات ــ وأكثر من ذلك.

الرد المتوقع على هذا الانتقاد سيكون: وماذا إذن؟ ربما أفضى الإغلاق بسبب جائحة مرض فيروس كورونا 2019 (كوفيد-19) إلى اندلاع أزمة مالية. ولكن فيضاً من عمليات الإنقاذ نجح بدرجة كبيرة حتى إن التضخم أصبح المشكلة اليوم. ليس هناك ما يدعو إلى القلق بشأن أي خطر جهازي، لأن الاحتياطي الفيدرالي والخزانة سيخمدان أي حرائق جديدة بالاستعانة بمحيطات من الأموال الجديدة.

تكمن المشكلة بطبيعة الحال في الحوافز التي خلقتها هذه السياسات. فلماذا تكلف نفسك عناء الاحتفاظ بالأموال النقدية أو تخصيص مساحة في ميزانيتك العمومية للشراء عند انخفاض الأسعار، أو توفير السيولة، أو التعامل مع «البيع بأسعار بخسة» أنه «فرصة للشراء»؟ سوف يسبقك بنك الاحتياطي الفيدرالي ويستأثر بالربح على أية حال. إذا كنت شركة، فما الذي قد يحملك على إصدار أسهم ما دام بوسعك أن تقترض وحسب، وأنت تعلم أن الحكومة ستدعم ديونك أو تنقذك، كما فعلت مع شركات الطيران؟ وإذا كنت مستثمراً، فما الذي قد يجعلك تتردد في شراء دين محفوف بالأخطار، ما دمت تعلم أن قيمته ستكون مضمونة من خلال التزام «مهما كلف الأمر» من جانب الاحتياطي الفيدرالي في الأوقات العصيبة؟

لا عجب أن أمريكا غارقة في الديون. يفترض الجميع أن دافعي الضرائب سيتكبدون الخسائر في فترة الانكماش التالية. لقد تراكمت قروض الطلاب، ومعاشات التقاعد الحكومية، والرهون العقارية، وكل منها ينتظر دوره لينقذه العم سام.

الواقع أن بنك الاحتياطي الفيدرالي ذاته الذي غفل عن الانتباه إلى أخطار الرهن العقاري الثانوي في عام 2008، وأخطار الجائحة في عام 2020، والذي يأمل تطبيق اختبار الإجهاد على «أخطار المناخ»، لن ينتبه بكل تأكيد إلى قدوم الحرب التالية، أو الجائحة، أو التخلف عن سداد الديون السيادية، أو أي حدث رئيس مُـربِـك آخر.

لن يتمكن القائمون على التنظيم أبداً من التنبؤ بالأخطار، أو معايرة أصول المؤسسات المالية ببراعة، أو ضمان إمكان سداد الديون الهائلة دائماً. نحن في احتياج إلى عكس الفرضية الأساسية بشأن نظام مالي إذ تضمن الحكومة دوماً جبالاً من الديون في الأوقات العصيبة، ويتعين علينا أن نفعل هذا قبل أن يوضع مركز الإطفاء على محك الاختبار.

إن التنظيم الأفضل كفيل بعلاج الانقسامات الحزبية. اليسار محق حينما يزعم أن البنوك الكبرى عبارة عن احتكارات قِـلة تفتقر إلى الكفاءة ولا تخدم مصالح أغلب الأمريكيين. ولكن هذه ليست القضية. ذلك أن عبء الامتثال التنظيمي الهائل يشكل عائقاً رئيساً يحول دون الدخول في السوق.

لا تحمل الدعوات التي تنادي «بالمزيد» من الضوابط التنظيمية أي مغزى أو معنى. ذلك أن الضوابط التنظيمية إما أن تكون ذكية وإما غبية، فعالة وإما غير فعالة، عامرة بالعواقب غير المرغوب فيها وإما جيدة التصميم. نحن في احتياج إلى تنظيم أفضل، نحن في احتياج إلى مزيد من رأس المال، وليس عدة آلاف أخرى من الصفحات من القواعد.

قبل التحول إلى قضايا مثل معالجة العلل التي يعانيها كوكب الأرض ورد المظالم، ينبغي تحميل بنك الاحتياطي الفيدرالي الأمريكي المسؤولية عن مدى سوء أدائه في القيام بمهمته الأساسية المتمثلة بحماية النظام المالي.

* كبير زملاء مؤسسة «هوفر»