الوقود الأحفوري وإعادة التفكير في السياسة النقدية

في خطاب ألقاه عام 2015، أثار مارك كارني، حاكم بنك إنجلترا السابق، جدلاً حول ما إذا كان ينبغي لصناع السياسة النقدية النظر إلى ما وراء أفق دورة الأعمال والائتمان لضمان الاستقرار المالي في ضوء المخاطر التي يشكلها تغير المناخ.

في الآونة الأخيرة، أعربت رئيسة البنك المركزي الأوروبي كريستين لاجارد عن رغبتها في قيام البنك المركزي الأوروبي بالتصدي لمشكل تغير المناخ، بالإضافة إلى دوره التقليدي في الحفاظ على استقرار الأسعار.

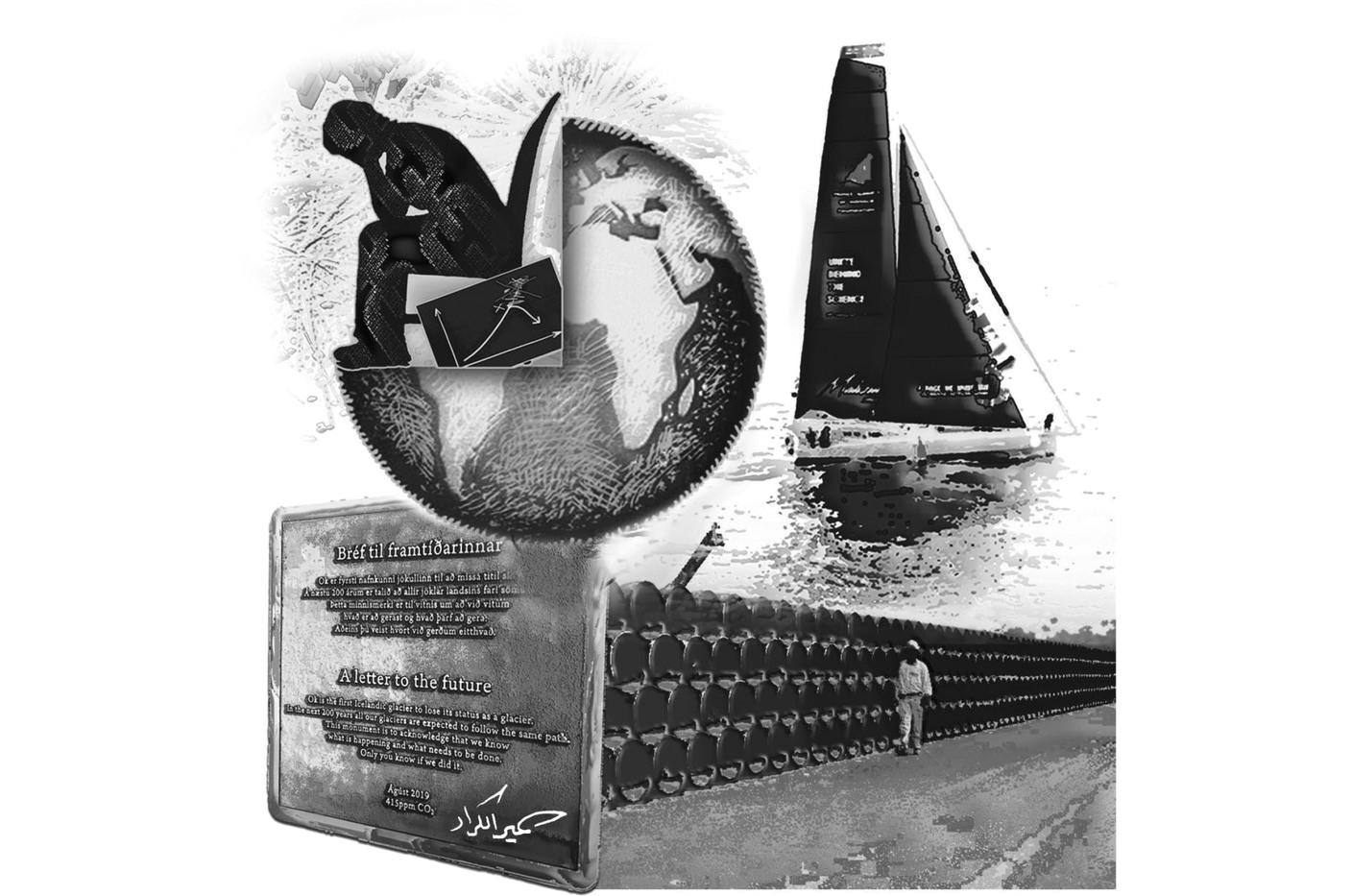

إن تهديدات تغير المناخ للاستقرار المالي التي تثير قلق محافظي البنوك المركزية لا تنتج فقط عن الكوارث الطبيعية المتكررة والخطيرة بشكل متزايد، ولكن أيضاً من التحول عن الوقود الأحفوري كمصدر للطاقة.

ستؤدي هذه الخطوة في نهاية المطاف إلى تحويل احتياطيات النفط والغاز الطبيعي والفحم إلى أصول عالقة، مما يهدد الصحة المالية للشركات وشركات التأمين والمؤسسات المالية الأخرى المعرضة لمخاطر الوقود الأحفوري.

قد يبدو تعرض الاقتصادات المتقدمة مثل المملكة المتحدة أو اقتصادات الاتحاد الأوروبي لخطر استخدام الوقود الأحفوري ضئيلاً نسبياً.

ومع ذلك، لا ينبغي لنا أن نقلل من شأن المخاطر النظامية التي تشكلها الأصول العالقة - بعد كل شيء، نشأت الأزمة المالية العالمية في عام 2008 بسبب التطورات في سوق الرهن العقاري الصغير نسبياً في الولايات المتحدة.

وبالنسبة لمصدري الوقود الأحفوري، تُعد مخاطر الأصول العالقة أكبر بلا شك. يمثل انهيار أسعار النفط الذي بدأ في يونيو 2014 تذكيراً واضحاً بالمخاطر الناجمة عن الاعتماد المفرط على الوقود الأحفوري.

حتى الآن، ركز البحث حول التدابير الاقتصادية المناسبة لمُصدري الوقود الأحفوري بدرجة أكبر على دور السياسة المالية.

قد يكون جزء من السبب هو أن معظم الاقتصادات المُصدرة للوقود الأحفوري لديها أنظمة ربط العملة أو نظام سعر صرف ثابت نسبياً - مما يعني أنها تفتقر إلى سياسة نقدية مستقلة في غياب الضوابط الرأسمالية.

ومع ذلك، هناك اليوم أسباب وجيهة لإعادة النظر في السياسة النقدية في هذه البلدان بطريقة شاملة. عادة ما يقتصر أفق السياسة النقدية على دورة الأعمال - ما بين 2 إلى 6 سنوات.

ولكن نظراً إلى زيادة تركيز الثروة في الوقود الأحفوري، والتكامل القوي بين السياسات المالية والنقدية، وظهور مخاطر جديدة على أصول الوقود الأحفوري، يجب على البنوك المركزية أن تنظر إلى ما وراء أفق دورة الأعمال. في الواقع، لقد حددتُ سابقاً الأدوار التي يجب أن تلعبها السياسة النقدية على المدى القصير والمتوسط والطويل.

على وجه الخصوص، ينبغي أن تكون البنوك المركزية على دراية بالمخاطر طويلة الأجل المرتبطة بأصول الوقود الأحفوري العالقة.

في الشرق الأوسط، تبلغ احتياطيات الوقود الأحفوري ثلاثة أضعاف الكميات التي لا يزال من الممكن استخراجها إذا تم الوفاء بالتزامات المناخ العالمي الحالية.

ونتيجة لذلك، لا يمكن حرق 260 مليار برميل من النفط في المنطقة.

بالإضافة إلى هذه الاحتياطيات غير المستخدمة، يمكن أن يصبح رأس المال المُستثمر في البنية التحتية المستخدمة لاستخراج الوقود الأحفوري ونقله وتنقيته أصولاً عالقة أيضاً.

على الرغم من إدراك العديد من مصدري الوقود الأحفوري الحاجة إلى تنويع اقتصاداتهم، إلا أنه لم ينجح سوى عدد قليل منهم حتى الآن. ومع ذلك، فإن التغييرات التنظيمية والتكنولوجية التي تجتاح الآن سوق الطاقة العالمية قد تجعل الحاجة إلى هذا التغيير أكثر إلحاحاً.

لذلك يجب أن تعمل البنوك المركزية على المدى الطويل لتسهيل الاستثمار طويل الأجل والتنويع الاقتصادي.

علاوة على ذلك، قد تؤثر استجابة البنوك المركزية لمخاطر الأصول العالقة على كيفية استثمار مُصدري الوقود الأحفوري أصولهم.

جمع العديد من مصدري النفط أصولاً مالية ضخمة.

في مواجهة التحدي الذي تفرضه التغيرات المناخية، غالباً ما يكون تركيز السياسة النقدية على المدى القصير.

على محافظي البنوك المركزية كسر «لعنة الآفاق» واتخاذ خطوات حاسمة لمعالجة المخاطر المرتبطة بالوقود الأحفوري.

إنهم بحاجة إلى التفكير في المخاطر الحالية للاحتياطيات ورؤوس الأموال العالقة، والدعوة إلى تنفيذ السياسات الهيكلية المناسبة، واتباع سياسة سعر الفائدة المناسب، وتقديم سياسات مالية داعمة لتشجيع التنويع الاقتصادي والتغيرات في تخصيص الأصول الاستراتيجية.

إن مكافحة مشكل تغير المناخ مع الحفاظ على الاستقرار المالي العالمي لا تتطلب أقل من ذلك.

* كبير الخبراء الاقتصاديين لمنطقة الشرق الأوسط وشمال أفريقيا بالبنك الدولي.