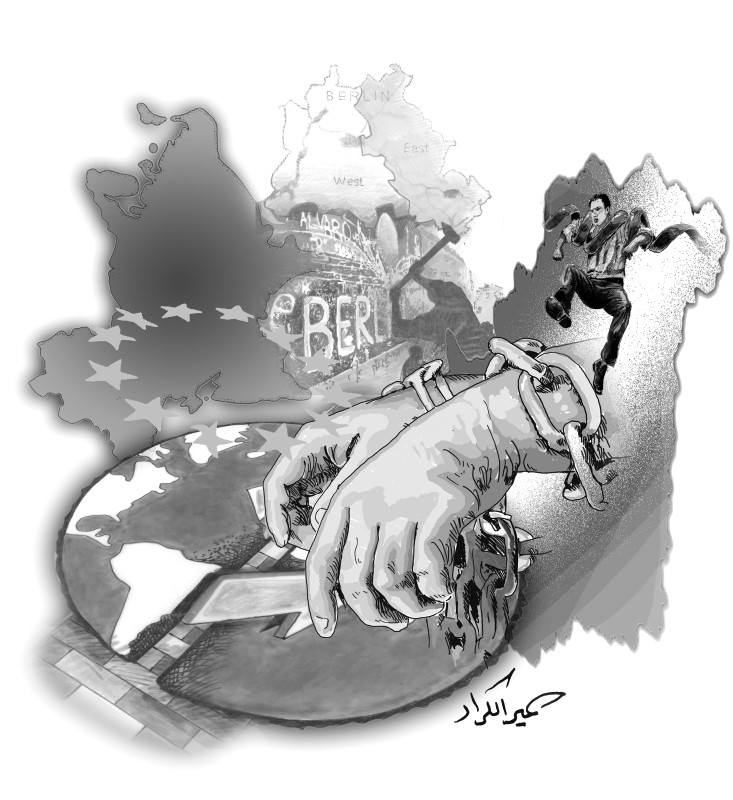

البنوك المركزية والسياسات النقدية الرخوة

مستثمرو السندات من المريخ ومسؤولو البنوك المركزية من الزهرة - أو هكذا يوحي رد الفعل السلبي لأسواق السندات حيال إشارات تحذر من التخلص التدريجي من التيسير الاستثنائي للسياسات النقدية الذي شهده العقد الماضي. لكن أسواق الأصول الخطرة تتجاهل الإشارات التحذيرية والأعلام الحمراء التي تلوح بها أسواق السندات. فهل هذه الأسواق مصيبة في هذا التجاهل؟

لا تزال معدلات التضخم اليوم منخفضة في كثير من بلدان العالم المتقدم، إلا أن البنوك المركزية في دول كالولايات المتحدة وبريطانيا، وهي مؤسسات كانت تظهر في السابق بمظهر الحمائم، تتلهف الآن لتقليص السياسات النقدية المتساهلة التي تبنتها منذ اندلاع الأزمة المالية العالمية في عام 2008.

تفترض البنوك المركزية، التي تركز على استهداف التضخم، أنه عندما تكون توقعات التضخم مستقرة، فإن أي تغييرات في مستويات التضخم إنما تنشأ عن تغيرات في حجم الركود في الاقتصاد، وحينما يتلاشى الركود - كما هي الحال الآن - مع تراجع البطالة حاليا إلى ما دون المعدلات المتوسطة خلال الدورة الاقتصادية (بل وبمستويات هي الأدنى على مدار عقود عدة في الولايات المتحدة وبريطانيا) - فسيفضي ذلك في النهاية إلى ارتفاع التضخم.

لقد أبقت تلك البنوك المركزية بالفعل على سياسات نقدية رخوة لفترة أطول مما كانت تفعل في الماضي، وذلك بغية مقاومة الأنواء والتأثيرات العكسية المحيطة بالنمو والتضخم التي أفرزتها الأزمة المالية. ومع ذلك، فإن هذه البنوك تدرك من معايشتها لفقاعات الأصول التي حدثت في الماضي أن الإبقاء على أي سياسة نقدية رخوة جداً لفترة طويلة جداً يشكل خطورة، إذ لا يخلو ذلك من خطر حفر هوة أعمق، فينتهي الأمر بانخفاض أسعار الفائدة الطبيعية وهبوط النمو المحتمل في الدورة التالية.

لذا هل يعد هذا الرضا والهدوء من جانب المستثمرين في أسواق الأصول الخطرة تصرفاً صائباً؟ حقيقة لا توجد إجابة قاطعة الآن، لكن شواهد فترات الهدوء في الماضي تشير إلى أن التحرك لتقليل المخاطر عند انخفاض احتمالية تقلب أسواق الأصول المتنوعة يعد تصرفاً حصيفاً وحكيماً.

لا شك أن المستثمرين كانوا سيستشعرون سببا أكبر للقلق حال وجود إشارات أوضح تحذر من الإفراط في المجازفة في الأسواق المالية والاقتصاد الحقيقي ــ ذلك النوع من الإفراط الذي لا تداويه إلا لكمة سياسة نقدية. ونظراً لأن فترات نشوة أسعار الأصول ــ التي مثلتها على الأخص فقاعات الدوت كوم والعقارات من عام 2000 إلى 2008 ــ تعكس بشكل واضح نموذجاً استثنائياً للسياسة النقدية الرخوة، تحاول البنوك المركزية الآن تمديد الدورة الاقتصادية بالتخلص من التيسير النقدي بطريقة تدريجية ومدروسة. لكن فقاعات أسعار الأصول تبرز أيضا مستحدثات ناشئة تغري الأسواق والبنوك المركزية بالتصديق بأن الأمر هذه المرة مختلف بالفعل.

وفي سياق ما بعد الأزمة، يعد الانخفاض العالمي في "سعر" المدخرات (السعر الطبيعي للفائدة)، أو سعر الفائدة الفعلي، المبرر الأرجح لارتفاع تقديرات أسعار الأصول. وإذا نمت مكاسب الشركات كدالة أو نتيجة لازمة للنمو السائد (معدل النمو الكامن)، لكن بقيت تكاليف التمويل دالة لسعر فائدة فعلي أقل، ينبغي حينئذ أن تكون مضاعفات الأسهم أعلى عن ما كانت عليه في الماضي على أساس هيكلي، وأن تكون الهوامش الائتمانية أضيق بشكل عام.

لكن رغم الدقة التي يبدو عليها هذا الطرح في وقتنا هذا، يبقى لدى المستثمرين سببان للقلق على الأقل. الأول: بناءً على مدى الارتفاع في تقديرات أسعار الأصول الناتج عن الفجوة بين النمو السائد وأسعار الفائدة الطبيعية، فإن أي تغيرات هامشية في تلك الفجوة ستؤدي إلى تغيرات في تلك التقديرات. ولو كانت البنوك المركزية قد قامت بتعديل أسعار الفائدة قصيرة الأجل ــ التي تمثل الأداة التقليدية للسياسة النقدية ــ كما فعلت في الماضي، لما بات الأمر مقلقاً.

إلا أن البنوك المركزية في الدورة الحالية أضحت أكثر اعتماداً على الأدوات غير المباشرة ــ وتحديداً أسعار الفائدة طويلة الأجل. وتتشكل تأثيرات مثل هذه الأدوات بتوقعات المستثمرين، ومن ثم تكون عُرضة لتغيرات مفاجئة ومتطرفة. ففي عام 2013 مثلا، تسببت إشارة للاحتياطي الفدرالي الأميركي بأنه قد يشرع في خفض تدريجي لأحد برامج التيسير الكمي التي يتبناها في تفجير "حمى انسحاب تدريجي"، مع تدفق الأموال خارج سوق السندات، وارتفاع عوائد السندات بشكل كبير.

أما السبب الرئيسي الثاني للقلق فيتركز في حقيقة أن التقديرات الأعلى لأسعار الأصول لا تعني بالضرورة عوائد أعلى أو عوائد أفضل على رأس المال المعدل وفقا للتقلبات. فحتى لو بررت الفجوة الإيجابية بين النمو المحتمل وأسعار الفائدة الطبيعية ارتفاع تقديرات أسعار الأصول، فإن أي انخفاض محتمل في النمو يعني عوائد أقل في كل فئات الأصول. ومع ارتفاع أسعار الفائدة نحو السعر الطبيعي، ينبغي تشديد الشروط المالية وخفض تقديرات أسعار الأصول الخطرة. وترغب البنوك المركزية في أن يحدث هذا التشديد تدريجياً، لكن التاريخ القصير للسياسات النقدية غير التقليدية يشير إلى أن إعادة تسعير الأصول غالبا ما تحدث فجأة - وأحيانا على نحو يسبب اضطراباً وخللاً.

لماذا إذاً لا يستفيد المستثمرون من الانخفاض الشديد لاحتمالية التقلب بشراء تأمين رخيص؟ عادة لا تنفجر الأسواق في كل مرة تنخفض فيها احتمالية التقلب، لكن دائما ما تكون احتمالية التقلب منخفضة للغاية عند انفجار الأسواق. وتكون الحاجة إلى التأمين أشد عندما تتفاقم اختلالات التوازن المالي. ولا تعتبر القيم المقدرة للأسهم والديون منخفضة، لكنها ليست أيضا مرتفعة الثمن بشكل فج. أما هنا على الأرض، فنجد همًا مشتركاً يجمع البنوك المركزية ومستثمري السندات، وهو: القلق من كون فترة انخفاض التقلب الحالية غير مستدامة أو غير مرغوب فيها. فعلى أي حال، سبق وأن تكرر مزيج انخفاض الدخول الثابتة والعملات الأجنبية وتقلب الأسهم ثلاث مرات من قبل: مرة قبل بدء الأزمة المالية العالمية مباشرة، وأخرى في الشهر السابق لظهور حمى الانسحاب التدريجي، والثالثة كانت في صيف 2014.

باختصار، لا شك أن التقلب سيرتفع في النهاية إلى مستويات طبيعية. أما بالنسبة لمستثمري اليوم، فإن الدرس واضح وهو أن تقليل مدى التعرض للمخاطرة هو السبيل الأمثل والمباشر للانطلاق قدماً.

* نائب الرئيس التنفيذي وخبير استراتيجي عالمي بشركة إدارة الاستثمار في إقليم المحيط الهادئ (بيمكو)

opinion@albayan.ae