استحوذت على 75.6% من إصدارات النصف الأول بـ 55 مليار درهم

الإمارات الأعلى إصداراً للسندات والصكوك خليجياً

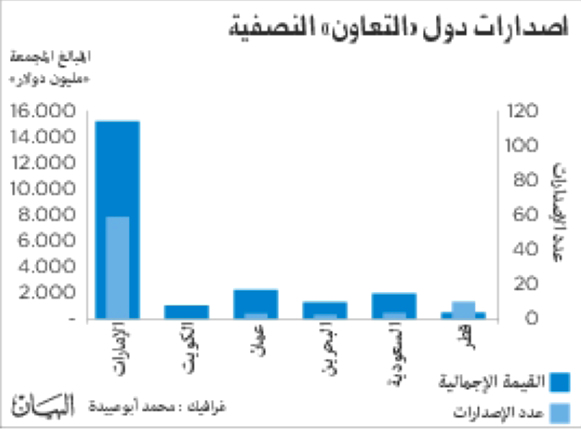

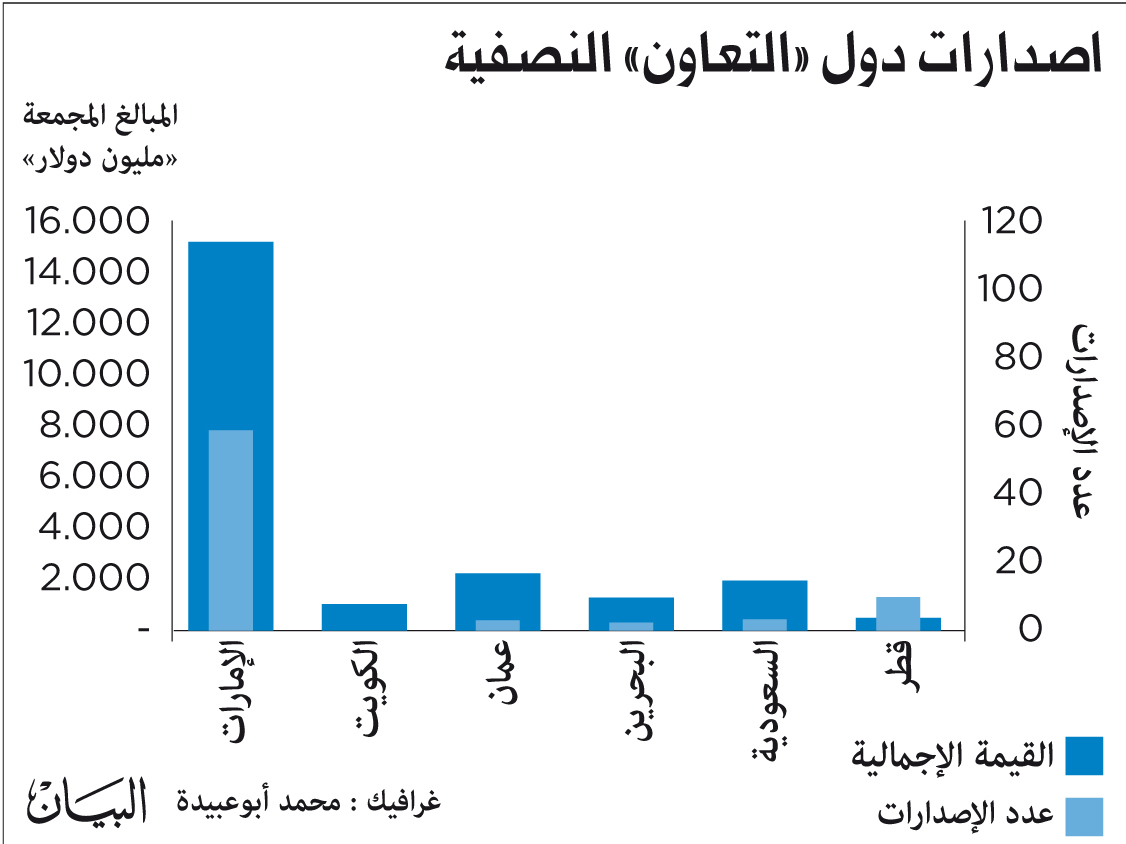

تصّدرت الإمارات إجمالي إصدارات السندات والصكوك الخليجية في النصف الأول من 2015، ما يمثل 75.6% من إجمالي حجم الإصدارات البالغ 48.13 مليار دولار، أي بما قيمته 14.99 مليار دولار، وكانت الأكثر نشاطاً من حيث معدل الإصدارات بنحو 99 إصداراً.

أما إصدارات السعودية فبلغت 1.57 مليارات دولار من أصل 3 إصدارات. وبلغت إصدارات سلطنة عُمان 1.38 مليار دولار، والبحرين 800 مليون دولار. بالنسبة لإصدارات قطر فبلغت 380 مليون دولار من أصل 10 إصدارات. وكان بنك الكويت الوطني المصدر الوحيد لإصدارات الشركات الكويتية، حيث أصدر أوراق مالية دائمة بقيمة 700 مليون دولار وبفائدة 5.75%.

وذكر المركز المالي الكويتي «المركز» في تقريره الأخير بعنوان « أسواق الصكوك والسندات الخليجية» أن إجمالي إصدارات السندات والصكوك في الأسواق الأولية الخليجية في النصف الأول من 2015 بلغ 48.13 مليار دولار بما فيها إصدارات البنوك المركزية، بانخفاض وقدره 15.19% عن إجمالي المبالغ المجمعة في الفترة ذاتها من العام الماضي.

وبلغ مجموع قيمة إصدارات الشركات وال حكومات الخليجية 242.04 مليار دولار حتى 30 يونيو 2015. وهيمنت إصدارات الشركات على مجموع قيمة الإصدارات بقيمة 205.41 مليارات دولار، أو ما يمثل 84.87% من مجموع قيمة الإصدارات. وشكلت إصدارات الصكوك 34.33% من مجموع قيمة الإصدارات. وبلغت قيمة ما أصدرته دولة الإمارات 115.85 مليار دولار أو ما يشكل 47.87%. في حين شكلت إصدارات الكويت من السندات والصكوك 6.10 مليارات دولار أو ما يمثل 2.52% من إجمالي حجم الإصدارات.

إصدارات محلية للبنوك المركزية

وقال المركز في تقريره: يقصد بالإصدارات المحلية للبنوك المركزية سندات الدين التي تصدرها البنوك المركزية الخليجية بغرض تنظيم مستويات السيولة المحلية. وخلال النصف الأول من 2015، أصدرت البنوك المركزية في الكويت والبحرين وقطر وعُمان 28.29 مليار دولار. وتَصّدر بنك الكويت المركزي الإصدارات حيث جمع 12.85 مليار دولار من أصل 36 إصداراً، ما يمثل 48.8% من المبلغ الإجمالي للبنوك المركزية الخليجية، تلاه بنك البحرين المركزي، الذي جمع 6.69 مليارات دولار، وهو أعلى بنسبة 47.13% من إصداراته في الفترة ذاتها من العام الماضي، التي بلغت 4.55 مليارات دولار.

أغراض تمويلية

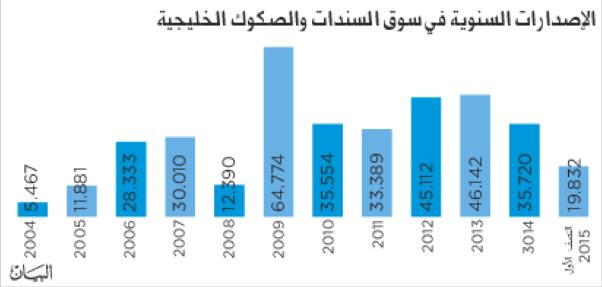

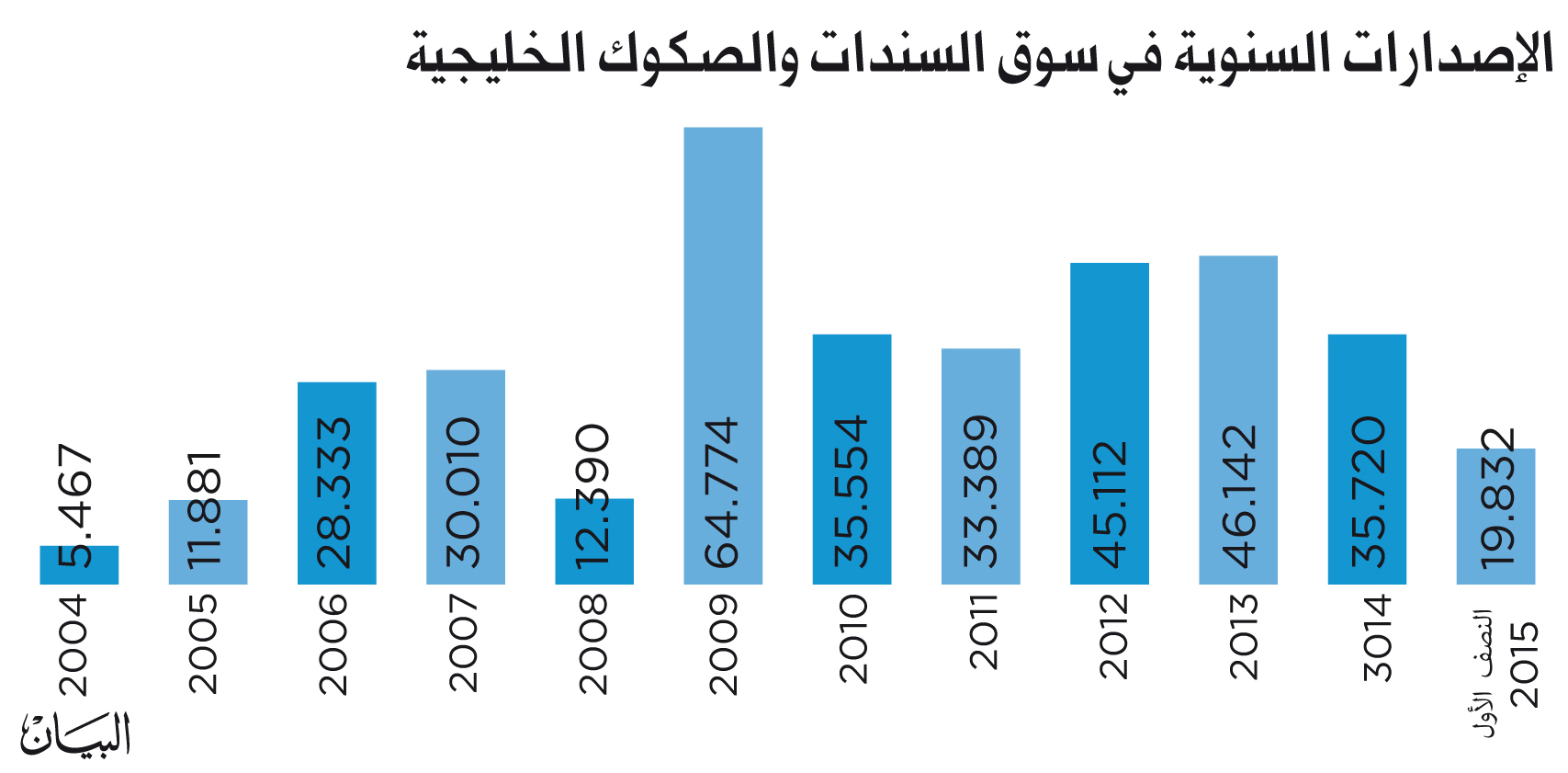

وتابع: يتألف سوق الصكوك والسندات الخليجية من الصكوك والسندات التي تُصدرها الحكومات والشركات (بما فيها الشركات ذات الصلة بالحكومات أو المؤسسات المالية)، لأغراض تمويلية وتكون مقومة بالعملات المحلية والأجنبية. وبلغ إجمالي المبالغ المجَّمعة في سوق السندات الخليجية 19.83 مليار دولار في النصف الأول من 2015، بانخفاض وقدره 19.29% مقارنة بالفترة ذاتها من 2014، حيث بلغت آنذاك 24.57 مليار دولار.

إصدارات الشركات

وهيمنت إصدارات الشركات (التي تتضمن الشركات ذات الصلة بالحكومات والمؤسسات المالية) على أغلبية المبالغ التي تم جمعها في سوق السندات بدول التعاون، بقيمة 18.83 مليار دولار أو 95% من إجمالي المبالغ المجمعة. أما الإصدار السيادي الوحيد فكان لإمارة رأس الخيمة بقيمة مليار دولار وبفائدة 3.094% يستحق بعد 10 سنوات.

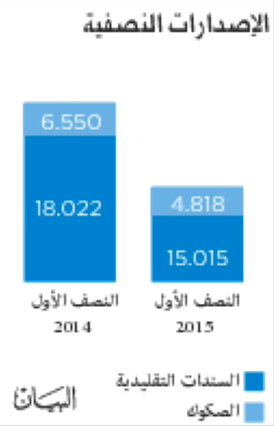

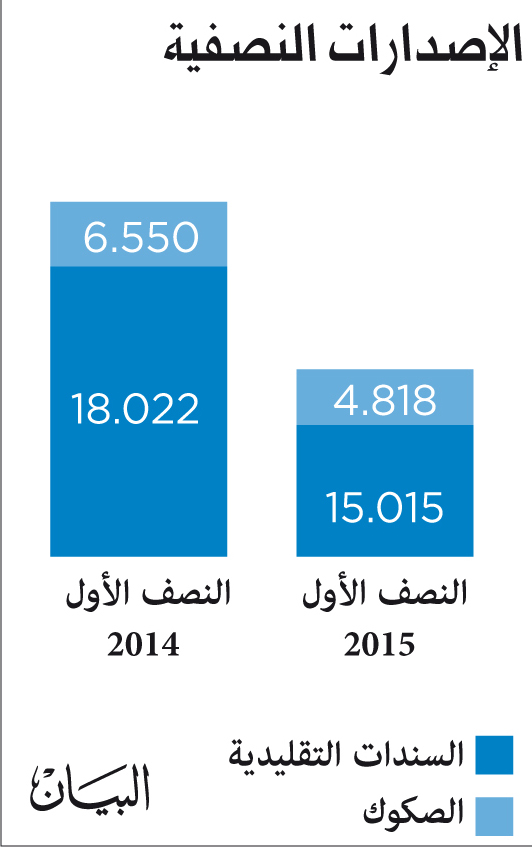

السندات مقابل الصكوك

وبلغت إصدارات السندات التقليدية 15.1 مليار دولار، أو 75.71% من إجمالي إصدارات سوق السندات والصكوك الخليجي خلال النصف الأول من 2015. تراجعت قيمة الإصدار مقارنة بالفترة ذاتها من 2014 بنسبة 16.69%. كذلك تراجعت إصدارات الصكوك بنسبة 26.45% من 6.55 مليارات دولار في الفترة ذاتها من 2014 إلى 4.82% في النصف الأول من 2015.

توزيع القطاعات

تصّدر قطاع الخدمات المالية في النصف الأول من العام الجاري من حيث قيمة الإصدارات الجديدة من خلال 113 إصداراً بواقع 16.82 مليار دولار، أي ما يمثل 84.8% من مجموع الإصدارات. أما القطاعات الأخرى كالاتصالات، والحكومات، والخدمات الصناعية، والنقل فكان نصيبها إصداراً واحداً لكل منها.

الاستحقاق

هيمنت الإصدارات التي تستحق في 5 سنوات على إجمالي إصدارات السندات، حيث بلغت قيمتها 7.25 مليارات دولار، من خلال 26 إصداراً يمثل 36.56% من مجموع الإصدارات. أما الإصدارات التي تستحق في عام أو أقل فكانت الأكثر عدداً بمعدل 39 إصداراً وجمعت 1.28 مليار دولار. كما شهد النصف الأول 5 إصدارات دائمة إجمالي قيمتها 3.15 مليارات دولار.

الأحجام

تراوح حجم إصدارات الصكوك والسندات الخليجية في النصف الأول من 2015 ما بين 5 ملايين دولار إلى 1.12 مليار دولار. وتفوقت الإصدارات من حجم (500 مليون دولار أو أكثر)، وأقل من مليار دولار الأعلى قيمة إذ جمعت 7.07 مليارات دولار، بما يشكل 35.63% من إجمالي قيمة الإصدارات. وكان أكبر إصدارين لشركة آبار للاستثمار، حيث بلغت قيمة كل إصدار من السندات المقومة باليورو مليار يورو أو ما يعادل 1.12 مليار دولار، وتبلغ مدة استحقاقهما 5 و7 سنوات.

التصنيف

خلال النصف الأول من 2015، حصل 44 إصداراً أو ما يمثل 37.3% من مجموع عدد إصدارات الشركات والحكومات على تصنيف ائتماني واحد أو أكثر من وكالات التصنيف التالية: موديز، ستاندرد آند بورز، فيتش، كابيتال انتلجنس.

الإدراج

في النصف الأول من 2015، تم إدراج 52 من السندات والصكوك يبلغ إجمالي قيمتها 15.56 مليار دولار. وبلغ عدد السندات والصكوك الإقليمية المدرجة في البورصات العالمية 47 إصداراً قيمتها الإجمالية 13 مليار دولار مقابل 5 إصدارات أدرجت في بورصات إقليمية، تبلغ قيمتها الإجمالية 2.55 مليار دولار.